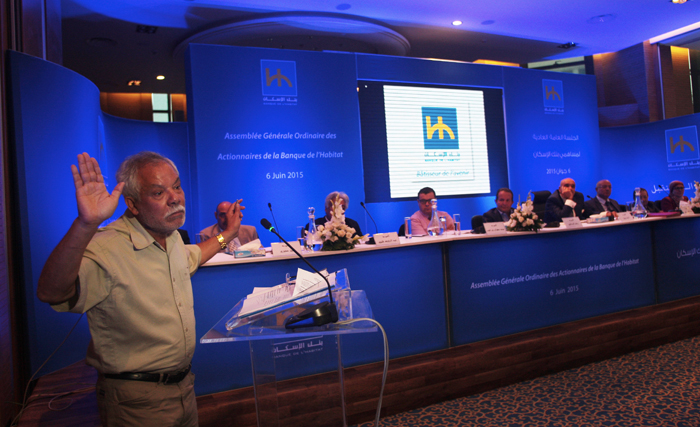

News - 06.06.2015

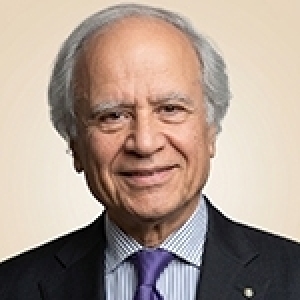

Ahmed Rjiba : Avec un résultat net de 50,3 MD, la BH renoue avec la croissance et la rentabilité

Le groupe BH, affiche un Résultat Net du groupe en 2014 de 50,3 MD contre -211,7 au terme de l’exercice 2013. La Banque a clôturé l’exercice 2014 avec la meilleure progression du Produit Net Bancaire au niveau du secteur, soit 18,7%. Le ratio de rentabilité des fonds propres (ROE) est passé de -70,35 % en 2013 à 18,13% et le ratio de rentabilité de l’actif (ROA) de -2,96 % à 0,8%. Le PDG de la BH, Ahmed Rjiba en a détaillé les indicateurs lors de l’assemblée générale ordinaire, tenue samedi 6 juin 2015, la première qu’accueille le nouveau siège de la banque.

Le groupe BH, affiche un Résultat Net du groupe en 2014 de 50,3 MD contre -211,7 au terme de l’exercice 2013. La Banque a clôturé l’exercice 2014 avec la meilleure progression du Produit Net Bancaire au niveau du secteur, soit 18,7%. Le ratio de rentabilité des fonds propres (ROE) est passé de -70,35 % en 2013 à 18,13% et le ratio de rentabilité de l’actif (ROA) de -2,96 % à 0,8%. Le PDG de la BH, Ahmed Rjiba en a détaillé les indicateurs lors de l’assemblée générale ordinaire, tenue samedi 6 juin 2015, la première qu’accueille le nouveau siège de la banque.

Ci-après de principaux extraits de l’introduction du rapport annuel soumis aux actionnaires. (Télécharger le rapport annuel intégral)

L’année 2014 a été difficile pour la Tunisie à plus d’un titre : un contexte atone pour le premier partenaire économique qu’est la zone euro se traduisant par une croissance mitigée de 0,8% ; un calendrier électoral chargé, une économie épuisée et lourdement affectée par un déficit commercial, un recul des investissements plus accentué et la chute plus marquée du dinar face au dollar. Il en a découlé un faible taux de croissance se situant à 2,3%.

Cette situation n’a pas empêché notre institution de maintenir le cap qu’elle s’est fixée dans son business plan 2014-2018, en plaçant l’année 2014 sous le signe de la relance sur le plan de l’activité et du lancement de profondes mutations sur le plan de la restructuration de la Banque.

En termes d’activité, nous enregistrons avec satisfaction les performances réalisées en 2014 qui ont permis à la Banque de renouer avec la croissance et la rentabilité.

En effet, et à fin 2014, le total bilan a atteint 6 251,1 MD en augmentation de 16,3% contre une baisse de 1 % en 2013. L’encours des dépôts de la clientèle a terminé à 4 634 MD enregistrant une croissance de 13,8% soit l’accroissement le plus élevé du secteur. Les dépôts à vue ont contribué à hauteur de 31,8 % à cette croissance.

Les crédits à la clientèle accordés sur les ressources propres de la Banque ont atteint 4617 MD soit une croissance de 14 % contre 8 % seulement au niveau du secteur. Cette évolution a été réalisée grâce notamment à une croissance de 26,5% pour les crédits aux entreprises et aux professionnels et de 7,2 % pour la promotion immobilière.

Ces réalisations ont permis à la Banque de clôturer l’exercice 2014 avec la meilleure progression du Produit Net Bancaire au niveau du secteur, soit 18,7%. Nous noterons à ce niveau une amélioration de la structure de notre PNB avec la diminution de sa dépendance de la marge d’intérêt, dont la contribution s’est située à 61 % contre 71 % une année auparavant, au profit des revenus des commissions et des gains sur portefeuille titres. Le coefficient d’exploitation s’est amélioré de plus de 3 points de pourcentage en passant de 48,8% en 2013 à 45,5% et contre un coefficient moyen sectoriel de 46,1 %.

Ces réalisations ont permis à la Banque de clôturer l’exercice 2014 avec la meilleure progression du Produit Net Bancaire au niveau du secteur, soit 18,7%. Nous noterons à ce niveau une amélioration de la structure de notre PNB avec la diminution de sa dépendance de la marge d’intérêt, dont la contribution s’est située à 61 % contre 71 % une année auparavant, au profit des revenus des commissions et des gains sur portefeuille titres. Le coefficient d’exploitation s’est amélioré de plus de 3 points de pourcentage en passant de 48,8% en 2013 à 45,5% et contre un coefficient moyen sectoriel de 46,1 %.L’évolution maîtrisée des frais généraux à 10,8 % comparable à celle enregistrée au niveau du secteur, a permis d’atteindre un niveau de Résultat Brut d’Exploitation de 150,3 MD en accroissement de 25,7 % enregistrant aussi la croissance la plus élevée du secteur.

L’année 2014, a été aussi marquée par l’amélioration de la qualité d’actif; en effet, les efforts consentis en matière de recouvrement et de suivi de portefeuille ont permis une forte maitrise du risque additionnel comme en témoigne la baisse du taux des créances classées à 19 % contre 21,6 % à fin 2013 et un taux de couverture atteignant 70,4% contre 65,3% à fin 2013.

La relance de l’activité conjuguée à l’optimisation des frais généraux et à la maîtrise du risque, ont permis à la Banque de réaliser un résultat net de 50,3 MD rompant avec deux exercices successifs de résultats déficitaires.

La relance de l’activité conjuguée à l’optimisation des frais généraux et à la maîtrise du risque, ont permis à la Banque de réaliser un résultat net de 50,3 MD rompant avec deux exercices successifs de résultats déficitaires.De ces efforts a découlé une amélioration des ratios de rentabilité ; en effet, le ratio de rentabilité des fonds propres (ROE) est passé de -70,35 % en 2013 à 18,13% et le ratio de rentabilité de l’actif (ROA) de -2,96 % à 0,8%.

Parallèlement à notre activité d’exploitation, et à la lumière du plan global de restructuration, dont l’objectif principal est d’assurer à la Banque sa pérennité et le regain de son positionnement dans le secteur bancaire, nous nous sommes engagés dans la réalisation des axes du programme de restructuration portant principalement sur :

- Le renforcement des fonds propres par l’émission d’un emprunt subordonné de 90 MD et l’augmentation du capital de 80 MD et ce, dans le but de respecter le ratio règlementaire de solvabilité et pour soutenir la banque dans son plan de développement.

- L’assainissement du portefeuille compromis par la révision des procédures de recouvrement et des procédures de règlement à l’amiable et judiciaire ainsi que par la cession de certaines créances à des sociétés de recouvrement.

- Le changement du mode de gouvernance avec une séparation des fonctions de directeur général de celle de président de conseil.

- La refonte du système d’information par l’adoption d’une architecture articulée autour d’un core-banking intégré à un système agence et des systèmes métiers (monétique, crédit/recouvrement/garanties, bancaire étranger, …).

- La refonte de l’organisation de la banque à travers la mise en place d’un nouvel organigramme, la révision des processus et la consolidation du dispositif de contrôle interne.

- La mise à niveau des ressources humaines en adoptant des outils d’évaluation basés sur la performance et la mesure de la productivité.

- L’élaboration du modèle commercial de la banque avec notamment la mise à jour des politiques de crédit, de gestion des risques et de développement commercial basé sur l’enrichissement des produits, l’extension et la modernisation du réseau d’agences et le renforcement de la synergie avec les sociétés filiales.

La concrétisation de ces axes s’appuiera sur la mobilisation et l’adhésion de toutes les équipes de la Banque afin d’atteindre les niveaux de rentabilité et de solidité financière qui assurent, pour nos clients la capacité de les accompagner dans leur développement et leurs ambitions et pour nos actionnaires la rentabilisation de leur investissement.

La concrétisation de ces axes s’appuiera sur la mobilisation et l’adhésion de toutes les équipes de la Banque afin d’atteindre les niveaux de rentabilité et de solidité financière qui assurent, pour nos clients la capacité de les accompagner dans leur développement et leurs ambitions et pour nos actionnaires la rentabilisation de leur investissement.Concernant le groupe BH, les différentes filiales de la Banque ont enregistré dans l’ensemble des résultats satisfaisants, permettant d’afficher un Résultat Net du groupe de 55,3 MD contre -211,7 au terme de l’exercice 2013.

commenter cet article

0 Commentaires

- Ecrire un commentaire

- Commenter

Les + lus

01.02.2026

02.02.2026

Les + commentés

18.02.2026

10.02.2026

23.11.2025