Tunisie : Réduction du niveau général des prix pourquoi pas

Par Atef Hannachi - Depuis la révolution de 2011 la Tunisie a connue des périodes inflationnistes soit par la demande suite à l’amélioration des salaires des fonctionnaires publiques, soit par les couts suite à la dégradation du cours du dinar face à l’euro et au dollar.

Par Atef Hannachi - Depuis la révolution de 2011 la Tunisie a connue des périodes inflationnistes soit par la demande suite à l’amélioration des salaires des fonctionnaires publiques, soit par les couts suite à la dégradation du cours du dinar face à l’euro et au dollar.

Cette figure montre l’évolution de l’inflation:

.jpg)

Malgré les augmentations salariales qui sont devenues souvent annuelles, les tunisiens ont perdu 40% de leur pouvoir d’achat selon différentes estimations.

L’intervention de la banque centrale de Tunisie afin de réguler la situation et limiter l’inflation à un niveau maitrisable pour la croissance économique a été à travers l’augmentation des taux d’intérêt toutefois cette mesure a eu comme impact une inflation par les couts du fait que le citoyen Tunisien investisseur ou consommateur est en dépendance par rapport aux banques.

Par ailleurs le niveau des besoins en liquidité des banques sur le marché monétaire a diminué.

Cette figure montre l’évolution du besoin des banques en liquidité.

.jpg)

Ce besoin en diminution a eu pour impact que le taux du marché monétaire n’a pas diminué considérablement avec la diminution du taux d’intérêt directeur.

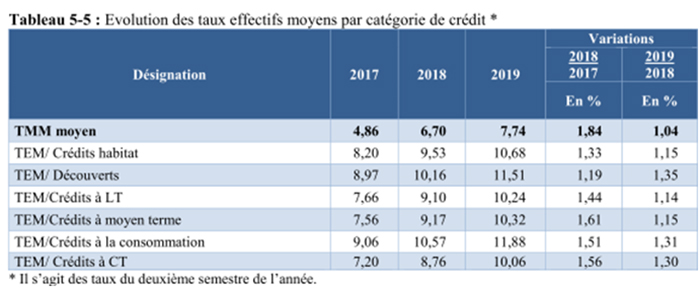

Le cout du crédit chez les banques Tunisiennes a augmenté entre 2018 et 2020 suite à l’augmentation du TMM.

Cette figure montre l’évolution des taux d’intérêt :

Cette situation n’incite ni les banques ni les bénéficiaires de crédit à obtenir un crédit. Nous remarquons également que les crédits d’investissement ont des taux proches des crédits court terme.

Pour une difficulté exceptionnelle, il faut une mesure exceptionnelle

Nous avons réfléchi à la possibilité d’amélioration du pouvoir d’achat sans utiliser des moyens classiques afin de réguler la situation et relancer la croissance par la demande intérieure compte tenu de la crise Covid-19.

Cette mesure peut être la diminution du niveau général des prix et non pas la diminution de la masse monétaire.

Traditionnellement, on considère que ce phénomène a des effets néfastes sur l’économie et ce du fait des réactions attentistes des agents économiques :

• La baisse régulière des prix incite les ménages à reporter leurs décisions d’achats dans l’attente de nouvelles chutes de prix. Ce comportement conduit à baisser la consommation globale et à gonfler les stocks des entreprises qui n’arrivent plus à écouler leurs productions. En réaction, celles-ci réduisent leur production et leurs investissements. Les salaires baissent, les embauches se raréfient et le chômage progresse, ce qui finit par affecter le revenu des ménages. Il s’ensuit une nouvelle baisse de la consommation qui génère la formation d’un cercle vicieux car auto-entretenu. La Grèce a connu une période de déflation de 2013 à 2015.

• D’autre part, la déflation provoque une dégradation de la situation financière des particuliers et des institutions qui ont recours à l’emprunt. En effet, le coût réel de la dette (c’est à dire une fois l’inflation prise en compte) augmente avec la baisse de l’indice général des prix car les remboursements des emprunts ne sont généralement pas indexés sur l’inflation. Il en résulte une moindre capacité à investir pour les entreprises et une moindre capacité à consommer pour les ménages endettés, ce qui renforce le cercle vicieux décrit précédemment.

Par contre certains économistes modernes considèrent que la déflation a des avantages dans certaines circonstances.

Avantages sur la consommation

La déflation retarde elle la consommation ?

Cet argument théorique ne se vérifie pas toujours dans le monde réel : les prix des produits électroniques chutent chaque année de 1 à 2%, alors que leurs performances continuent de croître à une grande vitesse. Cela pousse-t-il les consommateurs à différer leurs achats ? Bien sûr que non. De même la déflation par la productivité était la réalité vécue par tous les grands pays occidentaux au XIXe siècle. En effet, les monnaies étaient gagées sur une quantité fixe de métaux précieux, et leur quantité tendait à évoluer parallèlement, voire un peu moins vite que la quantité de nouveaux biens accessibles grâce à la révolution industrielle. Cela a-t-il empêché cette période d’être bénie en termes de croissance et de hausse du niveau de vie ? À l’évidence, non.

Avantages sur la productivité

Si les nouveaux produits trouvent une place dans les foyers, ce n’est pas uniquement parce que leurs prix baissent, mais aussi parce que les prix des autres consommations baissent, en part relative du revenu. Que le système monétaire tende à traduire fidèlement cette baisse de prix ou, au contraire, à majorer le prix des choses un peu moins vite que vos les revenus, n’y change rien : l’argent n’est qu’un instrument de « cotation », mais le phénomène sous-jacent, à savoir la déflation par la productivité, reste la norme. Ce phénomène est donc fortement créateur d’opportunités pour les entrepreneurs. On peut même supposer qu’un système monétaire qui rendrait compte encore plus fidèlement des baisses de prix enverrait des signaux d’opportunité encore plus clairs aux entrepreneurs, en minorant les estimations de coûts futurs à supporter.

Avantages sur la croissance

La déflation selon les affirmations traditionnelle diminue les investissements puisque les hommes d’affaires sont incités à conserver leurs actifs.

Ce problème n’est pas toujours vrai puisque les investisseurs vont chercher à identifier les projets d’investissement qui sont les plus rentables (et donc les plus bénéfiques pour la société) dans les conditions nouvelles que la déflation a fait naître. Dans le pire des cas, la déflation pousse les entrepreneurs à conserver leurs actifs pour éviter de les gaspiller dans une entreprise fantaisiste. La déflation incite donc à la sobriété et à la prudence financière.

En revanche, l’inflation attire en permanence des capitaux dans des projets d’investissement qui ne trouvent pas le soutien spontané des autres acteurs de la société : les capitalistes, les travailleurs et les clients. Ces capitaux ne sont rendus possibles que par un financement direct ou indirect avec la planche à billet. L’exemple le plus frappant est celui de l’État-providence. Il trouve des sources de financement non pas parce qu’il offre une quelconque perspective de rendements futurs ou parce qu’il attire une quantité suffisante de dons volontaires, mais uniquement parce qu’il s’appuie sur un nombre toujours croissant de dettes qui un jour seront payées avec la nouvelle monnaie de la Banque Centrale. Cette considération vaut même en dehors du fait, souligné par les économistes autrichiens, que l’inflation peut induire une mauvaise allocation du capital.

Avantages sur la dette et l’immobilier

Dans un scénario de déflation, l’État devrait faire des économies pour ne pas voir sa dette s’aggraver mécaniquement. En effet, la croissance du PIB en termes courants est composée de la croissance réelle et d’un coefficient déflateur, correspondant à l’inflation. Si le déflateur diminue et si la croissance réelle augmente, alors le ratio Dette/PIB peut se détériorer.

Les dettes publiques sont en croissance exponentielle. La Tunisie est déjà sur une pente glissante qui finira inévitablement soit dans l’hyperinflation soit dans la faillite de l’État.

Les gouvernements seront par exemple à nouveau dépendants de l’obtention de recettes par la fiscalité et non par la dette et à traduire les dettes en investissements.

Concrètement, nous estimons que la mesure de la déflation et l’outil courageux pour la faire déclencher momentanément, et la maitriser sont entre les mains de la Banque Centrale.

Parmi les mesures usuelles nous pouvons citer :

• La baisse du taux d’intérêt directeur comme le cas du Maroc;

• Le soutien du dinar tunisien avec la révision des mesures de libération du dinar (libération progressive par palier suivant situation économique);

• Le soutien des projets d’investissement de l’état par les bons de Trésor;

• La libéralisation du marché obligataire;

• La libéralisation du marché financier avec la révision des conditions d’accès (Marché alternatif projet non finalisé malgré le besoin en financement);

• La révision de circulaires relatives à l’octroi des crédits par la distinction entre investisseurs (corporate) et particuliers;

Atef Hannachi

Expert Comptable