Marouane El Abbassi: Le coût de l’inaction aurait été catastrophique

Ce n’est pas seulement le gouverneur de la Banque centrale de Tunisie, que les députés ont auditionné lundi 25 février 2019 sous la coupole du Bardo. Marouane El Abbassi est aussi et à la fois, le professeur universitaire, qui allie à la capacité d’analyse, la pédagogie de l’explication, et le praticien de long cours, au Ministère du Commerce, à la Banque mondiale, et dans d’autres enceintes. Aux élus de la nation, il a tenu, le langage de la franchise, argumentant la décision de la BCT d’augmenter le taux directeur, pointant du doigt le dérapage des grands moteurs que sont la production des phosphates, le déficit énergétique et le tourisme, soulignant l’ampleur de l’accroissement des importations, obérant la balance commerciale.

Sans recourir à des chiffres indéchiffrables, ni se réfugier derrière des équations difficiles à comprendre pour le commun des Tunisiens, Marouane El Abbassi a ouvert les comptes de la Banque centrale. Il a pris soin de rappeler la mission de la BCT et de tracer les limites de son périmètre, sans pour autant accabler le gouvernement, pourtant aux commandes. Son message est clair : le coût de l’inaction aurait été catastrophique. Sans verser dans un optimisme excessif, mais sans démoraliser les Tunisiens, il continue à croire, que ce n’est pas totalement désespérer. A condition d’agir juste et vite.

Indicateurs clefs

Dans une note sur le resserrement de la politique monétaire, publiée le lendemain de l’augmentation du taux directeur, le gouverneur El Abbassi, avait déjà mentionné les indicateurs clefs.

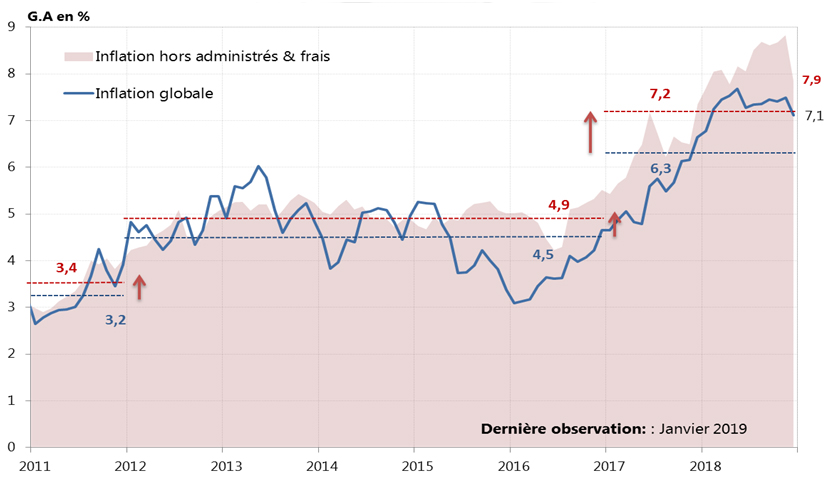

- En janvier 2019, l’inflation globale s’est établie à 7,1%. Cette relative détente ne doit en aucun cas dissimuler les pressions susceptibles d’entretenir les tensions inflationnistes pour la période à venir.

- L’aggravation sans précédent du déficit courant de la balance des paiements, qui se maintient à deux chiffres pour la deuxième année consécutive, continue à attiser les pressions sur le taux change du dinar vis-à-vis des principales devises, et par voie de conséquence, sur l’inflation.

- Le dinar s’est déprécié, en moyenne, de 12,9% contre l’euro et de 8,6% contre le dollar américain. Cette dépréciation s’est transmise rapidement aux prix intérieurs, contribuant à la persistance des tensions inflationnistes.

- Les hausses passées et récentes des salaires ; qui confèrent un pouvoir d’achat additionnel; lesquels constituent la charge principale qui incombe aux entreprises, risquent d’entretenir une spirale prix-salaires très préjudiciable à l’économie.

- l’orientation restrictive de la politique monétaire dont l’objectif consiste à contraindre la capacité des agents économiques à dépenser, à limiter la demande, principalement de consommation, et à contenir, par conséquent, les tensions sur les prix à la consommation.

- Le coût de l’inaction aurait été très élevé. En effet, sans les actions de la Banque centrale, l’inflation aurait été encore plus élevée voire même à deux chiffres!

- Un tel niveau d’inflation risquerait de compromettre la reprise économique encore fragile, et qui pourrait être davantage fragilisée avec un taux d’inflation aussi élevé, facteur qui pourrait même avoir des répercussions sur la visibilité des investisseurs et donc impacter négativement les décisions d’investissement!

- La Banque centrale, dont le mandat est de veiller à la stabilité des prix, ne ménagerait aucun effort pour juguler l’inflation et agir sur les anticipations.

- Un dérapage de l’inflation affecterait considérablement les couches sociales les plus démunies et ce, notamment, à travers une érosion conséquente de leur pouvoir d’achat.

- La meilleure contribution que puisse apporter une Banque Centrale à l’économie c’est de préserver une inflation faible et prévisible, permettant d’assurer une croissance saine et durable.

Les tensions inflationnistes observées depuis 2017 se sont poursuivies tout au long de l’année 2018 portant le taux d’inflation à 7,3% en moyenne, sur toute l’année écoulée, contre 5,3% une année auparavant.

En janvier 2019, l’inflation globale s’est établie à 7,1%. Cette relative détente qui porte la marque, principalement, d’un effet de base favorable (étant donné que si l’on rapporte l’IPC de janvier 2019 à celui de janvier 2018 (qui est exceptionnellement élevé), le ratio obtenu s’inscrit en baisse) ne doit en aucun cas dissimuler les pressions susceptibles d’entretenir les tensions inflationnistes pour la période à venir.

D’ailleurs, les principaux indicateurs de l’inflation sous-jacente se maintiennent à des niveaux supérieurs à la moyenne historique(1), et demeurent largement au-delà de l’inflation globale, présageant de la persistance des tensions inflationnistes.

Figure 1- Evolution de l'inflation et de l'inflation sous-jacente en glissement annuel

En raison des chocs d’offre, provenant notamment de la dépréciation du dinar, des augmentations salariales et des mesures fiscales, l’inflation sous-jacente a été fortement impactée au cours de la période 2017-2018 comparativement à la période 2012-2016.

Ce niveau élevé est le résultat d’un nombre de chocs aussi bien conjoncturels que structurels.

Au rang des chocs transitoires, il y a lieu de retenir:

- l’impact du relèvement des taux d’imposition (TVA, droits de douane et droits de consommation) apporté par la Loi des finances 2018,

- la hausse des prix internationaux d’un ensemble de produits de base et de l’énergie,

- sans oublier les perturbations au niveau des circuits de distribution qui ont significativement impacté les prix des produits alimentaires frais. Il importe, à ce titre, de préciser que le commerce illicite transfrontalier de bétail, par exemple, a fortement impacté les prix des viandes. La multiplicité des intermédiaires dans les circuits de distribution est de nature à renchérir le coût des produits. La prolifération du commerce parallèle est de nature à induire un manque à gagner pour l’Etat (agents qui ne paient pas d’impôts et ne déclarent pas des revenus), entretenant les pressions sur le Budget, et amenant l’Etat à ajuster à la hausse les prix administrés pour préserver les équilibres budgétaires.

Du côté des chocs structurels, l’aggravation sans précédent du déficit courant de la balance des paiements qui a culminé à 11,2% du PIB, en 2018, et qui se maintient à deux chiffres pour la deuxième année consécutive, continue à attiser les pressions sur le taux change du dinar vis-à-vis des principales devises, et par voie de conséquence, sur l’inflation. D’ailleurs, le dinar s’est déprécié, en moyenne, de 12,9% contre l’euro et de 8,6% contre le dollar américain. Cette dépréciation s’est transmise rapidement aux prix intérieurs, contribuant à la persistance des tensions inflationnistes.

Egalement, les hausses passées et récentes des salaires; qui confèrent un pouvoir d’achat additionnel; lesquels constituent la charge principale qui incombe aux entreprises, risquent d’entretenir une spirale prix-salaires très préjudiciable à l’économie et d’accentuer les déséquilibres macroéconomiques par le fait de leur action sur la consommation des produits importés.

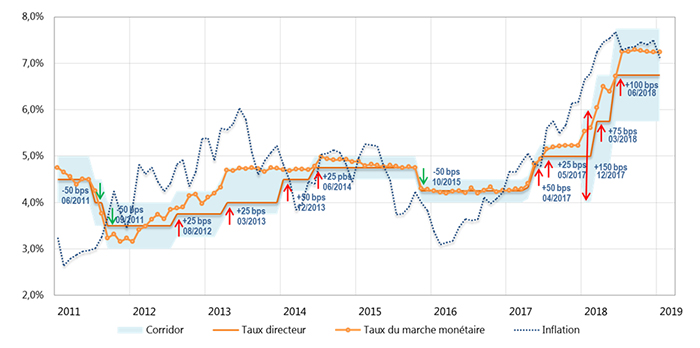

Figure 2 - Conduite de la politique monétaire depuis 2011

A partir de 2017; la persistance de l’inflation sous-jacente à un palier plus élevé que celui de l’inflation globale est de nature à tirer vers le haut, en perspective, l’inflation globale. Cette situation a amené la BCT à agir de manière énergique pour contrer les tensions inflationnistes.

Pour contrer les pressions inflationnistes, la Banque centrale a relevé depuis avril 2017 son taux directeur, le portant à 6,75%, en vigueur actuellement, a élargi aussi le corridor de fluctuation des taux d’intérêt, et a procédé à un resserrement quantitatif.

En conséquence, les taux sur le marché monétaire et les taux bancaires se sont ressentis de l’orientation restrictive de la politique monétaire dont l’objectif consiste à contraindre la capacité des agents économiques à dépenser, à limiter la demande, principalement de consommation, et à contenir, par conséquent, les tensions sur les prix à la consommation.

Le cout de l’inaction

Il y va sans dire que le coût de l’inaction aurait été très élevé. En effet, sans les actions de la Banque centrale :

- L’inflation aurait été encore plus élevée voire même à deux chiffres.

- La remontée de l’inflation enfonce les taux d’intérêt réels, encore plus dans un territoire négatifet engendre une baisse du coût réel du crédit, ce qui favorise l’accélération des crédits bancaires et de la demande de consommation qui ne peut qu’exacerber les tensions inflationnistes.

- L’affermissement de la demande de consommation des produits importés mènerait à une aggravation du déficit de la balance courante, accélérerait l’érosion des réserves en devises et attiserait, par conséquent, les pressions sur le taux de change, le refinancement et l’inflation.

- Les rémunérations des dépôts se ressentiraient de la remontée de l’inflation, ce qui affecterait négativement les ressources bancaires et se traduirait inéluctablement par un recours de plus en plus important à la monnaie centrale pour satisfaire cette demande, induisant une forte hausse du volume global de refinancement.

.jpg)

Figure 3 - Illustration de l’impact attendu d’un niveau élevé de l’inflation en l’absence d’action de politique monétaire

En perspectives, l’inflation globale demeurerait à un niveau élevé par rapport à sa moyenne historique (pratiquement le double) et serait entretenue par la persistance de l’inflation sous-jacente «hors produits alimentaires frais et administrés» qui s’établirait au voisinage de 8% en 2019, voire-même en 2020. Un tel niveau d’inflation risquerait de compromettre la reprise économique encore fragile, et qui pourrait être davantage fragilisée avec un taux d’inflation aussi élevé, facteur qui pourrait même avoir des répercussions sur la visibilité des investisseurs et donc impacter négativement les décisions d’investissement!

Aussi, un dérapage de l’inflation affecterait considérablement les couches sociales les plus démunies et ce, notamment, à travers une érosion conséquente de leur pouvoir d’achat.

La Banque centrale, dont le mandat est de veiller à la stabilité des prix, ne ménagerait aucun effort pour juguler l’inflation et agir sur les anticipations. C’est que la meilleure contribution que puisse apporter une Banque Centrale à l’économie c’est de préserver une inflation faible et prévisible, permettant d’assurer une croissance saine et durable.

.jpg)

Figure 4 -Perspectives de l'inflation 2019-2020

Vraisemblablement, en 2019 et 2020, l’inflation connaitrait une légère détente par rapport à son niveau actuel, mais demeurerait à un niveau élevé.

Les risques qui pèseraient sur l’inflation sont nombreux (risque haussier des prix de l’énergie sur le marché domestique, renchérissement des prix des produits de base et de l’énergie sur les marchés internationaux, des pressions plus accentuées sur le déficit courant), pourraient alimenter davantage l’évolution des prix à la consommation.

(1)Calculée sur la base de la moyenne du taux d’inflation sur les 20 dernières années.