Faut-il repenser autrement la politique monétaire en Tunisie?

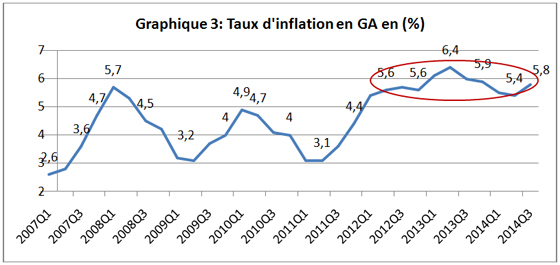

.jpg) La période de transition est caractérisée par un environnement particulièrement difficile auquel la Banque Centrale de Tunisie (BCT) a fait face depuis 2011 et continue à y faire face en 2014. Globalement, pour l’année 2014 une croissance de 2,4% est prévue selon le ministère de l’économie et des finances qui est très en deçà de la croissance réalisée sur la période antérieure à la révolution (graphique 1). Ainsi l’économie tunisienne n’arrive pas à décoller puisque le taux de croissance est revenu de 3,7% en 2012 à 2,3% à fin 2013 et ce, en relation avec la récession de l’activité économique qui a touché certains secteurs (principalement les secteurs de l’Agriculture et Pêche et de l’Industrie Manufacturière).En glissement annuel, le taux d’inflation était de 6% à fin 2013 contre 5,9% en 2012 et il s’est situé à 5,6% à fin septembre 2014 contre 5,8% durant la même période de l’année précédente.Le taux de chômage a atteint 15,2% durant le premier trimestre 2014 contre 16,5% au cours de la même période de l’année précédente. Concernant le secteur extérieur, le taux de couverture était de 68,7% en 2012, est passé à 70,4% en 2013 et est attendu à rechuter à 66,4% en 2014.

La période de transition est caractérisée par un environnement particulièrement difficile auquel la Banque Centrale de Tunisie (BCT) a fait face depuis 2011 et continue à y faire face en 2014. Globalement, pour l’année 2014 une croissance de 2,4% est prévue selon le ministère de l’économie et des finances qui est très en deçà de la croissance réalisée sur la période antérieure à la révolution (graphique 1). Ainsi l’économie tunisienne n’arrive pas à décoller puisque le taux de croissance est revenu de 3,7% en 2012 à 2,3% à fin 2013 et ce, en relation avec la récession de l’activité économique qui a touché certains secteurs (principalement les secteurs de l’Agriculture et Pêche et de l’Industrie Manufacturière).En glissement annuel, le taux d’inflation était de 6% à fin 2013 contre 5,9% en 2012 et il s’est situé à 5,6% à fin septembre 2014 contre 5,8% durant la même période de l’année précédente.Le taux de chômage a atteint 15,2% durant le premier trimestre 2014 contre 16,5% au cours de la même période de l’année précédente. Concernant le secteur extérieur, le taux de couverture était de 68,7% en 2012, est passé à 70,4% en 2013 et est attendu à rechuter à 66,4% en 2014.

Dans ce contexte économique difficile et fragile, en dépit d’une relative détente attendue de l’inflation(5,7 % pour l’année 2014), la BCT a non seulement continué à fournir les liquidités nécessaires au système bancaire pour lui permettre de financer l’économie, mais aussi à favoriser les conditions d’une reprise de la croissance de manière saine et durableen particulier en période de crise. Toutefois, la reprise de la croissance et son retour à son niveau d’avant la période de transition tarde à se manifester compte tenu du climat d’incertitude planant sur l’économie et redouté par les agents économiques.

.jpg)

Source:Construit par l’auteure à partir des statistiques de l’INS.

Conduite de la politique monétaire durant les trois dernières années

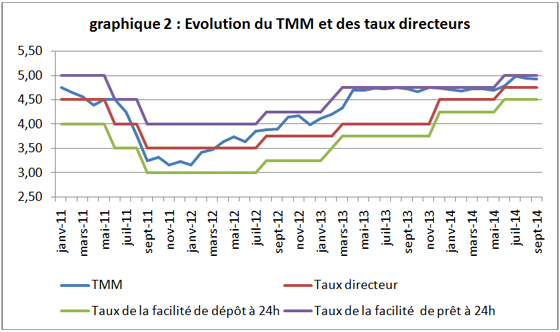

L’examen de l’évolution des taux d’intérêt directeurs (Graphique 2) peut nous orienter quant aux différentes phases de la conduite de la politique monétaire depuis le 14 janvier 2011. Nous divisons la période de transition en trois étapes comme suit :

- De janvier 2011 à décembre 2011, la BCT devait faire face à la fuite vers la liquidité et éviter un «creditcrunch» et dans un deuxième temps, soutenir l’activité économique.

- De janvier 2012 à juillet 2012, la BCT a poursuivi une politique monétaire neutre, dans la mesure où elle devait alimenter le secteur bancaire en liquidités et préserver la stabilité des prix.

- Depuis août 2012, l’autorité monétaire privilégie un resserrement graduel de la politique monétaire.

Source: Construit par l’auteure à partir des données de la BCT.

Si on considère la période de resserrement de la politique monétaire (allant du mois d’aout 2012 à septembre 2014), nous remarquons que la BCT a augmenté à 4 reprises son taux directeur, de 3,5% à 4,75% le (25 juin 2014), essayant ainsi d’envoyer un signal fort aux opérateurs économiques pour endiguer les pressions inflationnistes en orientant les anticipations inflationnistes des agents économiques à la baisse. Autre trait marquant de ce graphique c’est le maintien du taux du marché monétaire (TMM) à un niveau très proche du taux de facilité de prêt à 24h, ce qui indique une persistance de tension sur la liquidité bancaire, depuis la fin 2012 qui est encore plus marquée depuis avril 2013.En effet, le manque de liquidité enregistré après le 14 janvier 2011 a amené le volume global de refinancement des banques par la BCT à 5 milliards de dinars, en août 2013 et à 4 644 millions de dinars en septembre 2014, qui malgré ce signe de détente, le volume de refinancement de la BCT demeure très levé par rapport à son niveau d’avant la révolution qui s’élevait uniquement, à 962 millions de dinars en décembre 2010.

D’autres mesures ont été prises pour faire face au problème l’assèchement de la liquidité du système bancaire consistant à réduire les taux des réserves obligatoires qui a permis de mieux rationnaliser l’intervention de la B.C.T sur le marché monétaire.

Pour résumer, la BCT semble vouloir combattre l’inflation en augmentant le taux d’intérêt directeur, au risque d’infléchir les investissements, par le renchérissement des crédits. Toutefois, la source de l’inflation aujourd’hui n’est pas vraiment monétaire. L’examen du taux de liquidité de l’économie, mesuré par le rapport M3/PIB, montre que la masse monétaire s’est établie à des niveaux compatibles avec l’évolution de l’activité, ce qui appuie l’absence de tensions inflationnistes d’origine monétaire, comme le montre le tableau 1.

Tableau 1: Evolution du taux de liquidité de l’économie Tunisienne

| Année | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| M3/PIB | 0,59 | 0,59 | 0,59 | 0,60 | 0,61 | 0,57 |

| Année | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

| M3/PIB | 0,59 | 0,62 | 0,65 | 0,7 | 0,69 | 0,69 |

Politique monétaire et inflation

Pour parer au risque de perte de contrôle sur l’inflation la BCT a choisi de resserrergraduellement sa politique monétaire à partir du mois d’aout 2012. Toutefois et malgré la politique monétaire prudente conduite par la BCT, ces trois dernières années, l’inflation est passée d’un niveau oscillant entre 3 et 4% en 2011, (tout à fait compatible avecson niveau historique moyen),à des taux dépassant les 6% en 2013(atteignant même 6,4% au deuxième trimestre 2013 : son niveau le plus élevé depuis deux décennies) (graphique 3). La persistance des pressions inflationnistes, etl’impactnégatif sur les anticipations des marchés peuvent être à l’origine d’une altération des perspectives de croissance à moyen et long termes. A ce stade, on ne peut appuyer ou réfuter cette hypothèse, mais en tous les cas, comme souligné au départ, les prévisions du ministère de l’économie et des financesdu taux de croissance pour 2014, sont révisées à la baisse (2,4% contre 2,8% selon les prévisions antérieures).

Source : Construit par l’auteure à partir des données de l’Institut national de la statistique

Le niveau des taux d’inflation en 2011 était compatible avec le niveau historique moyen et le souci majeur de l’institut d’émission était de fournir la liquidité nécessaire au système bancaire pour lui permettre de financer l’économie. Ce n’est qu’au début de 2012 que l’inflation commence à devenir un sérieux problème pour l’autorité monétaire en atteignant un niveau de 6% en 2013. Les neufs premiers mois de2014, l’inflation s’établit à 5,6% contre 5,8% pour la même période en 2013. Toutefois, il semble que cette inflation soit plus une résultante d’une inadéquation entre offre et demande de biens et services et de la politique de dépréciation du dinar, que d’origine monétaire. En effet, des perturbations au niveau des canaux de distribution, la dépréciation du dinar vis-à-vis de l’euro et du dollar auxquelles s’est ajouté l’effet retardé de la progression exceptionnelle des salaires, semblent avoir un impact sur les taux d’inflation.Le creusement du déficit budgétaire (de 5,2% du PIB en 2012 à 6 ,9% 2013), conjugué à l’augmentation des prix internationaux de l’énergie et de certains produits de base, ont incité l’Etat à introduire des ajustements sur les prix de certains produits administrés, notamment depuis le quatrième trimestre 2012, contribuant ainsi à mettre la pression sur les prix.

Notons que les tensions sociales ainsi que l’instabilité politique ont freiné certains ajustements des prix administrés prévus et programmés pour 2013 (les ajustements des prix n’ont concerné que quelques produits tels que le carburant, l’eau potable et l’électricité) .Ainsi, l’inflation sous-jacente, mesurée par l’indice des prix hors produits alimentaires frais et produits administrés, à laquelle la BCT accorde une attention particulière dans la conduite de la politique monétaire, s’est établie, en glissement annuel, à 6,6% en décembre 2013 contre 5,6% une année auparavant, dénotant de l’amplification des tensions inflationnistes.

Il faut souligner aussi quel’accroissement de la masse salariale qu’elle provienne des augmentations salariales opérées en 2011 et en 2012, ou de nouveaux recrutements impliquant un accroissement des revenus et aussi une augmentation des coûts des entreprises semble avoir contribué à l’emballement de l’inflation.

Concernant les prix à l’importation, une décélération peut être attendue, si avec la diminution du prix international du baril, une baisse du prix à la pompe ne peut que contribuer à relâcher la pression sur les prix domestiques et donc, sur l’inflation. Toutefois, le gouvernement peut choisir de diminuer le fardeau de la caisse générale de compensation en soulageant le déficit budgétaire, au lieu d’en faire profiter le consommateur.

D’un autre côté et même si la transmission de la dépréciation de la monnaie nationale aux prix à l’import exprimé en monnaie nationale n’est que partielle mais elle demeure une source importante d’inflation.Ce phénomène de transmission dit « pass-through » est partiel, car il estprobablement dû à un effet « pricing to market ». De même, la transmission de la hausse des prix à l’importation aux prix domestiques n’est que partielle, en raison de la politique de subvention des produits de base et de l’énergie poursuivie par l’Etat.Pour mesurer l’ampleur du pass-through, il faut tenir compte d’une chaine de prix, dans la mesure où la dépréciation impacte en premier lieu le prix à l’import qui à son tour, impactera le prix à la production qui se répercutera sur le prix à la consommation. Il faut noter que l’indice de prix à la consommation sera doublement impacté à travers la hausse des prix des inputs importés et celle des biens de consommation finale importés. Pourtant, l’ampleur du pass-through sur les prix à la consommation est la plus faible étant donné que le 1/3 des produits composant le panier de l’indice de prix à la consommation sont administrés .

Globalement, l’inflation a rompu avec son cycle habituel et sa persistance s’est inscrite dans la durée. Ce mouvement haussier qui a également touché l’inflation sous-jacente s’explique essentiellement par

- une hausse exagérée des salaires,

- un choc de demande (notamment de biens alimentaires) provenant de Libye,

- la demande des libyens qui vivent désormais sur le territoire national,

- les circuits de distribution parallèles,

- le renchérissement de certains produits importés et

- l’impact de la dépréciation du dinar sur la chaîne des prix locaux.

La crainte qu’une double spirale s’installe est réelle dans la mesure où la spirale dépréciation – prix est inévitable et alimentera nécessairement une autre spirale prix-salaires puisque toute augmentation de prix est suivie par des revendications salariales, qui alimenteront à leur tour, une spirale prix-salaires. D’ailleurs, la fièvre revendicative qui s’installe de plus en plus dans le pays en est une illustration.

Peut-on repenser autrement la politique monétaire?

Jusque-là, la Banque centrale a essayé de resserrer sa politique monétaire à travers un relèvement de son taux directeur. Théoriquement, le relèvement des taux directeurs, en se transmettant aux taux d’intérêt débiteurs pourrait impacter négativement les investissements, mais les investisseurs tunisiens semblent plus sensibles à la détérioration du climat des affaires qu’à la baisse du coût de financement des projets. De ce fait, sa baisse impacterait difficilement la décision d’investissement vers la hausse pour« booster » la croissance. Bien au contraire, elle pourrait décourager l’épargne avec un taux d’intérêt réel négatif, en pénalisant ainsi une épargne nationale, qui est déjà menacée par la préférence des actifs réels tel que l’immobilier.En outre, le suivi de la conduite de la politique monétaire montre que la BCT s’est dotée de moyens pour éviter le creditcrunch qui plane sur l’économie tunisienne depuis janvier 2011, mais souligne aussi sa difficulté de se désengager progressivement du processus de refinancement des banques. En effet, dans ce contexte particulier de crise, le marché interbancaire a du mal à prendre la relève, pour améliorer les liquidités sur le marché et la fragilité des banques, constitue un fardeau qui inhibe la croissance de l’économie tunisienne. De ce fait, certains pensent aujourd’hui qu’il faudrait peut-être intégrer l’objectif de croissance et d’emploi comme des objectifs de la politique monétaire en plus de l’objectif principal qui est celui de veiller à la stabilité des prix.

Concernant la communication de la banque centrale avec le public nous considérons que cette dernière a essayé au cours de l’année écoulée, d’améliorer sa stratégie de communication, que ce soit par les communiqués disponibles sur son site ou par ses publications, mais ses informations sont fournies aux acteurs ex-post. En effet, dans son rapport annuel,la BCT a essayé d’expliciter les motifs des décisions de politique monétaire, qu’il s’agisse d’actions sur le taux directeur, sur le corridor ou sur la réserve obligatoire, mais il n’y a pas de communication sur les intentions. Ainsi, et dans l’objectif de mieux orienter les anticipations des marchés et de renforcer l’efficacité de la politique monétaire, il faudrait communiquer surtout ex-anté et non expost. Avec une sorte de « forward guidance », qui est un outil utilisé par la Banque Centrale (notamment la FED ),cette dernière pourrait mieux exercer son pouvoir de guider les anticipations des acteurs économiques relatifs à l’évolution future des taux d’intérêt et de la politique monétaire.

Un débat est aussi ouvert autour des mesures non conventionnelles que peuvent entreprendre les banques centrales lorsque les canaux de transmission de la politique monétaire conventionnelle ne fonctionnent plus de manière satisfaisante. On connait, trois grandes catégories de mesures non conventionnelles, susceptibles d’être combinées. Ces mesures peuvent viser à:

- augmenter massivement la quantité de monnaie en circulation dans l’économie. On parle alors de “quantitative easing” (assouplissement quantitatif), comme ce qu’a entrepris la FED ces dernières années, pour stimuler la croissance aux USA.

- agir sur la courbe des taux en s’engageant sur la trajectoire future des taux directeurs de façon à orienter les anticipations des agents, cette courbe des taux n’est pas établie par la BCT. Donc agir sur les courts longs pour orienter les taux courts n’est pas une option actuellement.

- débloquer les marchés de crédit en achetant directement des titres sur ces marchés afin de peser sur les primes de risque. On parle dans ce cas de “crediteasing” (assouplissement des conditions de crédit). Dans ce cas de figure, la banque centrale peut se substituer aux banques commerciales et au marché pour financer directement l’économie. Cette mesure aura l’avantage que les crédits alloués par la banque centrale iront plus vers les secteurs productifs que vers les particuliers (serviront plus les investissements que la consommation). En contrepartie, la banque centrale doit assumer un risque de crédit et de taux qui n’entre pas dans sa fonction ordinaire. Par ailleurs, ces mesures relevant du “crediteasing” ont plus de portée dans des économies où les entreprises se financent essentiellement par émission de billets de trésorerie ou d’obligations, où les crédits obtenus par les ménages — crédits hypothécaires ou crédits à la consommation — sont largement titrisés et donc financés principalement sur les marchés. À l’inverse, lorsque l’intermédiation bancaire couvre l’essentiel des besoins de financement, (ce qui est le cas en Tunisie), c’est a priori plus les mesures de “quantitative easing” qui sont utilisées, pour booster l’économie.

Fatma Marrakchi Charfi

Maître de Conférences à la Faculté des Sciences Economiques et de Gestion de Tunis

Spécialiste en Economie et Finance Internationales.